a "Bolha" do Imobiliário

Robert Kurz

Economistas neoliberais e críticos tradicionais do capitalismo têm uma coisa em comum: uns e outros admiram a dinâmica capitalista que aparentemente não tem entraves. Mas a acumulação do capital há muito que ocorre essencialmente nos mercados de capital-dinheiro, sob a forma de bolhas financeiras sem substância. Uma parte crescente da produção de mercadorias, real mas pobre em trabalho e nesse sentido substancialmente "desvalorizada", tem como pressuposto a liquidez e poder de compra provindos destas bolhas financeiras, que não constituem um provento regular (salário ou lucro) de anteriores processos de produção. Como é sabido, nos anos noventa investimento e consumo foram em grande parte financiados pelas bolhas financeiras das bolsas. Desde o colapso da New Economy e da forte baixa das "blue chips" dos valores accionistas tradicionais esta liquidez foi massivamente reduzida; muitas empresas e indivíduos assentam em grandes perdas. Por todo o lado houve um forte rasto de travagem na conjuntura.

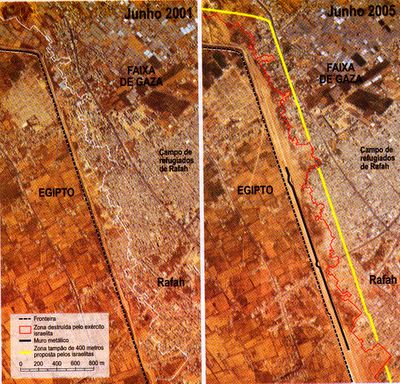

Não se vislumbra um novo surto de mobilização de "trabalho abstracto". Mas a constituição de bolhas estendeu-se das acções a outros sectores, nomeadamente aos empréstimos às empresas e acima de tudo imobiliárias. No Japão, o enchimento e esvaziamento simultaneamente das bolhas das acções e do imobiliário levou já no início dos anos noventa a uma crise financeira da qual o país nunca mais se restabeleceu. Nos USA e na Grã-Bretanha, pelo contrário, a especulação do imobiliário desenvolveu-se apenas após o fim da alta das bolsas e aguenta agora a conjuntura. Entretanto, esta nova constituição de bolhas alastrou a outros países. E em Espanha pode dizer-se que à volta de 18% do produto interno bruto é hoje induzido por ela, enquanto a base produtiva emigra em força para a Europa Oriental (ainda mais barata).

As casas são revendidas com ganho mesmo antes de estarem prontas. Valorizações anuais entre 10% e 30% tornam o sector interessante, mesmo para as transnacionais do capital-dinheiro. Para cujo fluxo foram criados em numerosos países "instrumentos comerciais aligeirados" (Neue Zürcher Zeitung), com efeitos de "eficiência fiscal", segundo o modelo dos "Real Estate Investment Trusts" (REIT) dos USA; é o que acontece no espaço asiático, em França e, em breve, na RFA. Neste caso não é apenas o ganho financeiro que flui em grande parte para o consumo e gera produção sem substância, como acontecia antes com as acções. Diferentemente da bolha accionista, agora o objecto da especulação não são simples papéis, mas construções mesmo. O capital fictício sem base real de valor é posto em betão, canalizações, instalações, etc., até ao boom no camião basculante do entulho. A conjuntura aparentemente real está contudo desacoplada da produtividade e dos proventos regulares em redobrada potência. Assim nascem "estrelas de crescimento" sem base na produção de valor.

Também a bolha do imobiliário se há-de inevitavelmente esvaziar . Com a subida dos juros, o financiamento com taxas de juro variáveis, como em Espanha e Inglaterra, coloca em plano inclinado e leva à ruína os muitos médios construtores especulativos e a seguir os bancos, ou os bancos directamente, no caso de financiamentos com taxas de juro fixas, como nos USA e na RFA. O resultado será, tal como na queda dos valores fictícios das bolsas, uma gritaria dos "pequenos capitalistas" sobre a fraude e contra os maus "junkies do dinheiro", outra vez em tom anti-semita. Enquanto o entendimento humano, não tão saudável assim, recusar obstinadamente o reconhecimento de que as bolhas financeiras são apenas a outra face do desenvolvimento das forças produtivas, que torna o trabalho abstracto cada vez mais supérfluo, a experiência das pesadas consequências dos crashes financeiros só pode desembocar em ressentimento abafado.

(Original "DIE IMMOBILIEN-BLASE", Neues Deutschland, 08.07.2005)